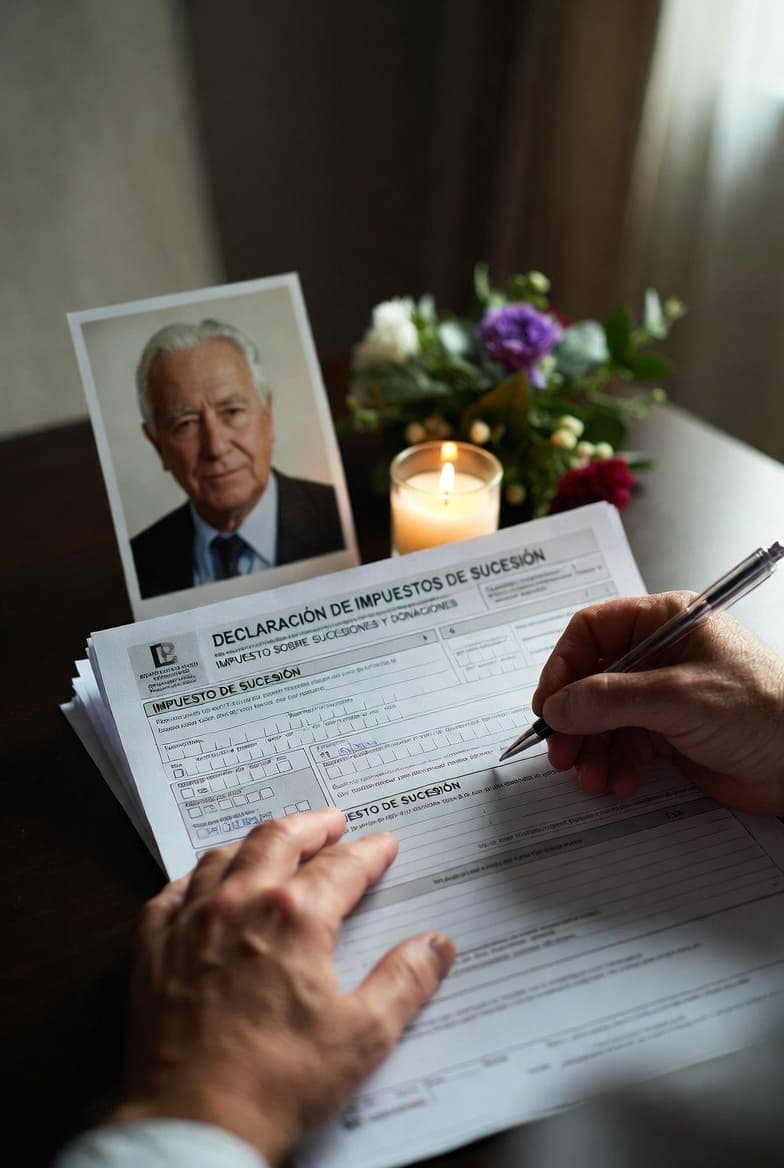

اظهارنامه مالیات بر ارث یکی از مهم ترین مراحل پس از فوت یک فرد است. این فرآیند نه تنها به وراث کمک می کند تا حقوق قانونی خود را بر اموال باقی مانده اعمال کنند، بلکه تضمین کننده رعایت قوانین دولتی در زمینه توزیع دارایی ها می شود. اگر شما نیز به عنوان ورثه یا نماینده قانونی با مالیات بر ارث مواجه هستید، درک دقیق از نحوه ثبت اظهارنامه مالیات بر ارث، مدارک لازم و نرخ های به روز می تواند از سردرگمی ها جلوگیری کند.

در این مقاله، با تمرکز بر قوانین جاری در سال ۱۴۰۴ شمسی (معادل ۲۰۲۶ میلادی)، به بررسی عمیق این موضوع می پردازیم. ما بر اساس تحلیل دقیق منابع معتبر، تمام جنبه های اظهارنامه ارث را پوشش می دهیم، از تعریف پایه ای تا مراحل عملی و جرایم مالیاتی تا شما بتوانید با اطمینان کامل پیش بروید.

مالیات بر ارث نوعی از مالیات مستقیم است که بر دارایی های باقی مانده از متوفی (معروف به ماترک یا ترکه) اعمال می شود. این مالیات، که گاهی به عنوان مالیات وراثت نیز شناخته می شود، بر اساس قانون مالیات های مستقیم مصوب ۱۳۶۶ و اصلاحات بعدی آن (به ویژه اصلاحیه ۱۳۹۴ که از ابتدای ۱۳۹۵ اجرایی شد) محاسبه می گردد. هدف از وضع این مالیات، توزیع عادلانه ثروت و جلوگیری از تمرکز بیش از حد دارایی در دستان معدود افراد است.

در این میان، اظهارنامه مالیات بر ارث سند کلیدی است که وراث باید آن را تکمیل کنند. این اظهارنامه مالیاتی، فهرستی دقیق از اموال، بدهی ها، مطالبات و هزینه های مرتبط با متوفی را شامل می شود و مبنای محاسبه مالیات بر ارث قرار می گیرد. بدون تسلیم این اظهارنامه، وراث نمی توانند در اموال تصرف مالکانه (مانند فروش، اجاره یا انتقال سند) داشته باشند. بر اساس ماده ۱ قانون اصلاح قانون مالیات بر ارث و نقل و انتقالات بلاعوض، هرگاه در نتیجه فوت واقعی یا فرضی، اموالی به وراث برسد، مشمول این مالیات می شود. این فرآیند نه تنها قانونی است، بلکه آموزشی برای وراث در مدیریت دارایی های موروثی به شمار می رود.

قوانین مالیات بر ارث در ایران دستخوش تغییرات اساسی شده است. در قانون قدیم (برای متوفایان قبل از ۱ فروردین ۱۳۹۵)، مالیات بر اساس سهم هر ورثه پس از کسر دیون، هزینه ها و اعمال معافیت های مالیاتی محاسبه می شد و مهلت تسلیم اظهارنامه مالیات بر ارث شش ماه بود. اما در قانون جدید (برای متوفایان پس از این تاریخ)، تمرکز بر گروه بندی اموال است و نرخ ها بر اساس نوع دارایی تعیین می شوند. مهلت تسلیم نیز به یک سال افزایش یافته و اظهارنامه ارث به صورت الکترونیکی تسلیم می شود.

این تغییرات، فرآیند را ساده تر کرده اما نیاز به دقت در ثبت جزئیات را افزایش داده است. برای مثال، در قانون جدید، ارزش اموال بر اساس روز فوت ارزیابی نمی شود، بلکه بر پایه نرخ های ثابت گروهی محاسبه می گردد.

وراث بر اساس درجه قرابت با متوفی به سه طبقه تقسیم می شوند:

نرخ مالیات بر ارث برای طبقه دوم دو برابر طبقه اول و برای طبقه سوم چهار برابر است. این طبقه بندی مستقیماً بر مبلغ پرداختی تأثیر می گذارد و در اظهارنامه مالیات بر ارث باید مشخص شود تا محاسبات دقیق انجام گیرد.

برای تسهیل امور، سازمان امور مالیاتی سامانه ای الکترونیکی به آدرس ersportal.tax.gov.ir راه اندازی کرده است. این سامانه، که بخشی از درگاه ملی خدمات مالیاتی (my.tax.gov.ir) است، امکان ثبت اظهارنامه مالیات بر ارث را بدون نیاز به حضور فیزیکی فراهم می کند. برای ورود، باید ابتدا در my.tax.gov.ir ثبت نام کنید و نام کاربری (کد ملی) و رمز عبور دریافت نمایید. این رمز از طریق پیامک ارسال می شود و قابل تغییر است. سامانه برای متوفایان پس از ۱۳۹۵ فعال است؛ برای موارد قبل، باید حضوری به اداره مالیاتی آخرین محل سکونت متوفی مراجعه کنید.

در نظر داشته باشید که مشاور مالیاتی یا وکیل مالیاتی با بررسی دقیق ماترک، کمک میکند تا حداکثر کسورات قانونی (دیون، هزینه کفن و دفن، معافیتها) اعمال شود و مالیات به حداقل برسد؛ همچنین در تکمیل صحیح اظهارنامه، جلوگیری از جریمه تأخیر و دفاع از حقوق وراث در برابر سازمان امور مالیاتی همراهی میکند.

این متخصصان با دانش بهروز قوانین ۱۴۰۴–۱۴۰۵، فرآیند پیچیده ثبت در سامانه ارث را ساده کرده، از اشتباهات پرهزینه جلوگیری میکنند و در موارد اختلاف یا اعتراض به برگ تشخیص، نمایندگی قانونی ارائه میدهند تا وراث بدون نگرانی اموال را منتقل نمایند.

در فرآیند تسلیم اظهارنامه مالیات بر ارث از طریق سامانه الکترونیکی سازمان امور مالیاتی (ersportal.tax.gov.ir)، دو فرم اصلی تحت عناوین فرم ماده ۲۶ و فرم ماده ۳۴ وجود دارد. این دو فرم بر اساس مواد ۲۶ و ۳۴ قانون مالیات های مستقیم (اصلاحیه مصوب ۱۳۹۴) طراحی شده اند و تفاوت های اساسی در کاربرد، زمان استفاده، محتوای قابل ثبت و تأثیر بر محاسبه مالیات دارند. درک دقیق این تفاوت ها برای وراث بسیار حیاتی است، زیرا انتخاب نادرست فرم می تواند منجر به از دست رفتن امکان کسر هزینه ها و بدهی ها یا حتی اعمال جریمه شود.

فرم ماده ۲۶ اساساً اظهارنامه ای است که وراث برای اعلام کامل ماترک (ترکه) و درخواست کسر هزینه ها و بدهی های متوفی از آن استفاده می کنند. این فرم بر پایه ماده ۲۶ قانون مالیات های مستقیم تنظیم شده و هدف اصلی آن، تعیین ماترک خالص (پس از کسر) برای محاسبه دقیق مالیات است.

ویژگی های کلیدی فرم ماده ۲۶ عبارتند از:

به عبارت ساده، فرم ماده ۲۶ مانند «فرم اعلام بدهی ها و هزینه ها» عمل می کند و فرصتی است برای وراث تا ماترک را «خالص سازی» کنند.

فرم ماده ۳۴ درخواست صدور گواهی پرداخت یا مفاصاحساب مالیات بر ارث است و بر اساس ماده ۳۴ قانون مالیات های مستقیم تنظیم می گردد. این فرم برای همه موارد الزامی است و بدون آن، امکان انتقال رسمی اموال (مانند تنظیم سند ملک، انتقال سهام یا برداشت از حساب بانکی) وجود ندارد.

ویژگی های کلیدی فرم ماده ۳۴ عبارتند از:

| ویژگی مقایسه ای | فرم ماده ۲۶ | فرم ماده ۳۴ |

| مبنای قانونی | ماده ۲۶ قانون مالیات های مستقیم | ماده ۳۴ قانون مالیات های مستقیم |

| وجود بخش دیون و هزینه ها | دارد (کسر کفن و دفن، واجبات، دیون محقق) | ندارد (وراث باید خود کسر کنند اگر قبلاً اعلام شده) |

| مهلت زمانی مجاز | فقط کمتر از یک سال از فوت | بدون محدودیت (حتی پس از چندین سال) |

| تعداد فرم های لازم | همراه با فرم ۳۴ (هر دو الزامی) | به تنهایی یا همراه با ۲۶ |

| ارزش گذاری اموال | قیمت روز فوت | بر اساس اظهارات وراث (معمولاً همان قبلی) |

| هدف اصلی | اعلام ماترک + کسر بدهی ها و هزینه ها | درخواست گواهی پرداخت مالیات و مفاصاحساب |

| تأثیر بر مبلغ مالیات | کاهش پایه مالیات با کسر دیون | محاسبه نهایی بدون امکان کسر جدید |

| الزامی برای انتقال اموال | خیر (فقط مقدماتی) | بله (بدون آن انتقال ممکن نیست) |

این تفاوت ها مستقیماً از متن قانون و راهنمای رسمی سازمان امور مالیاتی استخراج شده و در سال ۱۴۰۴ همچنان معتبر است. برای موارد خاص، حتماً با اداره امور مالیاتی محل آخرین سکونت متوفی مشورت نمایید.

در حین تکمیل اظهارنامه مالیات بر ارث، به جزئیات دقت کنید: ارزش اموال را بر اساس روز فوت (در قانون قدیم) یا نرخ های ثابت (قانون جدید) وارد نمایید. اگر حسابی بانکی ناشناخته وجود دارد، آن را با شماره فرضی ثبت و بعداً حضوری اطلاع دهید. همچنین، اگر متوفی شهید باشد، تیک مربوطه را بزنید تا معافیت های خاص اعمال شود. پس از ثبت، پیامک کد رهگیری را حفظ کنید، زیرا بدون آن فرآیند ناقص است.

برای تکمیل موفق اظهارنامه ارث، مجموعه ای از مدارک ضروری است که باید آماده شوند. این مدارک نه تنها صحت اطلاعات را تأیید می کنند، بلکه پایه صدور گواهی پرداخت مالیات هستند. فهرست دقیق به شرح زیر است:

این مدارک باید پس از ثبت الکترونیکی، حضوری به اداره مالیاتی ارائه شوند تا فرآیند تکمیل شود.

جدول مدارک لازم برای اظهارنامه مالیات بر ارث

| نوع مدرک | توضیحات | الزامی/اختیاری |

| گواهی فوت | تأیید تاریخ و علت فوت | الزامی |

| گواهی انحصار وراثت | فهرست وراث و سهم ها | الزامی |

| اسناد مالکیت اموال | سند ملک، سهام، خودرو | الزامی برای اموال مربوطه |

| وصیت نامه | اگر متوفی وصیتی داشته | اختیاری (اگر موجود) |

| وکالت نامه | برای نمایندگان قانونی | الزامی اگر توسط وکیل |

این جدول به شما کمک می کند تا چک لیستی سریع داشته باشید و هیچ چیزی را از قلم نیندازید.

بر اساس ماده ۲۶ قانون مالیات های مستقیم، مهلت تسلیم اظهارنامه مالیات بر ارث یک سال از تاریخ فوت است. اگر بیش از این زمان بگذرد، فقط فرم ۳۴ قابل ثبت است و ممکن است فرآیند پیچیده تر شود. در قانون جدید، مالیات بر اساس تاریخ انتقال دارایی محاسبه می شود، نه لزوماً تاریخ فوت، که انعطاف بیشتری می دهد.

عدم تسلیم به موقع اظهارنامه مالیات بر ارث مشمول جریمه غیرقابل بخشودگی مالیاتی است: ۳۰% مالیات متعلقه برای اشخاص حقوقی و صاحبان مشاغل، و ۱۰% برای سایرین. علاوه بر این، تخلف از ماده ۳۴ (مانند انتقال اموال بدون گواهی) منجر به مسئولیت تضامنی و جریمه دو برابری می شود. برای مثال، بانک ها نمی توانند وجوه را بدون گواهی آزاد کنند، وگرنه جریمه می شوند.

پس از ثبت، سازمان امور مالیاتی بررسی می کند:

این مراحل معمولاً چند ماه طول می کشد، اما با ثبت الکترونیکی سریع تر است.

در قانون جدید، مالیات بر ارث بر اساس نوع دارایی محاسبه می شود، نه ارزش کل ماترک. ارزش دارایی بر پایه قیمت روز انتقال تعیین می گردد. برای مثال، اگر ملکی مسکونی به طبقه اول برسد، ۷.۵% ارزش آن مالیات است. نرخ ها برای طبقات بالاتر ضربدر دو یا چهار می شوند.

| نوع دارایی | طبقه اول | طبقه دوم | طبقه سوم |

| املاک مسکونی، باغ یا اراضی | ۷.۵٪ | ۱۵٪ | ۳۰٪ |

| املاک تجاری یا اداری | ۳٪ | ۶٪ | ۱۲٪ |

| وسایل نقلیه موتوری | ۲٪ | ۴٪ | ۸٪ |

| سپرده های بانکی و اوراق | ۳٪ | ۶٪ | ۱۲٪ |

| سهام بورسی | ۰.۷۵٪ | ۱.۵٪ | ۳٪ |

| سهام غیربورسی یا سهم الشرکه | ۶٪ | ۱۲٪ | ۲۴٪ |

| حق الامتیاز و حقوق مالی | ۱۰٪ | ۲۰٪ | ۴۰٪ |

| سایر اموال (مانند جواهرات) | ۱۰٪ | ۲۰٪ | ۴۰٪ |

این جدول بر اساس قانون به روز ۱۴۰۴ تنظیم شده و نشان دهنده نرخ های ثابت است. برای محاسبه دقیق، از ابزارهای آنلاین سازمان مالیاتی استفاده کنید.

برخی اموال معاف هستند: هزینه های کفن و دفن، دیون متوفی، وصیت تا یک سوم ماترک، اموال شهدا، و وسایل شخصی روزمره. همچنین، اگر ارثی به دولت برسد (در نبود ورثه)، معافیت کامل اعمال می شود.