مالیات افزایش سرمایه به مالیاتی اطلاق میشود که در صورت افزایش سرمایه یک شرکت از طریق افزودن منابع مالی جدید یا تغییر در ساختار سرمایه، ممکن است بر اساس مقررات مالیاتی کشور مربوطه، از شرکت یا سهامداران دریافت شود. این مالیاتها معمولاً به چند صورت میتوانند اعمال شوند:

در بسیاری از کشورها، مشوقهایی برای افزایش سرمایه وجود دارد که میتواند به کاهش میزان مالیات بر افزایش سرمایه منجر شود، ولی این بستگی به قوانین مالیاتی خاص هر کشور دارد.

مالیات افزایش سرمایه، به عنوان یکی از ارکان نظام مالیاتی ایران، نه تنها ابزاری برای تأمین درآمدهای دولتی است، بلکه می تواند به مثابه آینه ای برای سلامت مالی شرکت ها عمل کند. در سال ۱۴۰۴، با توجه به تورم ۳۵ درصدی پیش بینی شده توسط بانک مرکزی و رشد ۱۸ درصدی شاخص کل بورس تهران تا آبان ماه، شرکت ها بیش از هر زمان دیگری به سمت افزایش سرمایه از محل های متنوعی چون سود انباشته، تجدید ارزیابی دارایی ها یا آورده نقدی گرایش پیدا کرده اند.

اما این حرکت، بدون آگاهی از بخشنامه های تازه سازمان امور مالیاتی – مانند بخشنامه شماره ۲۰۰/۱۴۰۳/۶۳ مورخ ۲۸ اسفند ۱۴۰۳ – می تواند به جای سوخت رسان رشد، به مانعی پرهزینه تبدیل شود. تصور کنید شرکتی تولیدی در شهرک صنعتی عباس آباد تهران، با افزایش سرمایه ۵۰ میلیارد ریالی از محل تجدید ارزیابی ماشین آلات، ناگهان با جرایم مالیاتی دو برابری مالیات افزایش سرمایه روبرو شود؛ این سناریو، که در گزارش های سالانه سازمان امور مالیاتی ۱۴۰۳ بیش از ۱۵۰۰ مورد مشابه ثبت شده، نشان دهنده لزوم رویکردی آموزشی و پیشگیرانه است.

در این مقاله جامع، با نگاهی به تجربیات واقعی شرکت های ایرانی، مثال های عملی، جداول تحلیلی، لیست های چک لیست و حتی سناریوهای شبیه سازی شده، شما را از مبانی تا قله های استراتژیک مالیات افزایش سرمایه هدایت می کنیم – تا این مالیات را نه به عنوان باری ناخوانده، بلکه به عنوان پلی به سوی پایداری مالی ببینید.

مالیات افزایش سرمایه، که عمدتاً تحت عنوان " مالیات حق تمبر" شناخته می شود، ریشه در ماده ۴۸ قانون مالیات های مستقیم (اصلاح شده در سال ۱۳۶۶ و به روزرسانی شده در بودجه ۱۴۰۴) دارد. این مالیات، با نرخ ثابت نیم در هزار (۰.۰۰۰۵) بر ارزش اسمی سهام یا سهم الشرکه اعمال می شود و شرکت های سهامی خاص، عام، مسئولیت محدود و تضامنی (به استثنای تعاونی ها) را در بر می گیرد.

اما چرا در سال ۱۴۰۴، این موضوع از حاشیه به متن اقتصاد ایران آمده؟ گزارش مرکز پژوهش های مجلس در مهر ۱۴۰۴ نشان می دهد که بیش از ۴۲ هزار شرکت، به دلیل فشارهای ارزی و نیاز به سرمایه گذاری در بخش های دانش بنیان، اقدام به افزایش سرمایه کرده اند – افزایشی ۲۸ درصدی نسبت به سال قبل. بخشنامه جدید سازمان امور مالیاتی، با ادغام سامانه های الکترونیکی مانند my.tax.gov.ir و payments.tax.gov.ir، نه تنها شفافیت را ۷۰ درصد افزایش داده، بلکه معافیت های نوینی برای شرکت های صادراتی (تا ۳۰ درصد تخفیف بر اساس حجم صادرات) معرفی کرده است.

برای درک بهتر، بیایید به یک مثال واقعی بپردازیم: شرکت "پتروشیمی بندر امام" در نیمه نخست ۱۴۰۴، با افزایش سرمایه ۲۰۰ میلیارد ریالی از محل سود انباشته، نه تنها مالیات افزایش سرمایه را به موقع پرداخت کرد و از جایزه خوش حسابی (تخفیف ۵ درصدی) بهره برد، بلکه این فرآیند را به فرصتی برای بازسازی ترازنامه مالی تبدیل نمود.

این رویکرد، برخلاف شرکت های کوچک تر که اغلب به دلیل عدم آگاهی از مهلت ها، ۲۵ درصد بودجه شان را به جریمه ها اختصاص می دهند، نشان دهنده یک استراتژی آموزشی است: مالیات افزایش سرمایه را پیش از ثبت تغییرات، در برنامه ریزی سالانه بگنجانید. در ادامه، با بررسی عمیق بخشنامه ها، این مفهوم را از تئوری به عمل می کشانیم.

بخشنامه های مالیات افزایش سرمایه در سال ۱۴۰۴، بر پایه اصلاحات بودجه کل کشور و ماده ۴۸ ق.م.م، تدوین شده اند و تمرکز اصلی شان بر دیجیتال سازی و جلوگیری از فرارهای مالیاتی است. بخشنامه شماره ۲۰۰/۱۴۰۳/۶۳ (۲۸/۱۲/۱۴۰۳)، نرخ نیم در هزار را برای افزایش اسمی تأیید کرده و پرداخت را الزامی از طریق سامانه های آنلاین نموده است.

نوآوری کلیدی: برای افزایش از محل تجدید ارزیابی دارایی ها (ماده ۱۴۹ ق.م.م)، نرخ صفر اعمال می شود، مشروط به ارائه گزارش حسابرسی مالیاتی مستقل توسط مؤسسات معتبر مانند "حسابرسان ایران" ظرف ۴ ماه پس از پایان سال مالی. همچنین، بخشنامه ۲۱۰/۱۴۰۴/۴۱ (۲۲/۴/۱۴۰۴) مهلت اظهارنامه مالیاتی را تا پایان شهریور تمدید کرده، که این امر همگام سازی مالیات افزایش سرمایه با تسویه های سالانه را تسهیل می کند.

برای مقایسه با سال های پیش، جدولی تحلیلی از تغییرات بخشنامه ها تهیه کرده ایم – این جدول، بر اساس داده های رسمی سازمان امور مالیاتی، روندهای ۵ ساله را نشان می دهد:

| بخشنامه | تاریخ ابلاغ | محتوای کلیدی | تغییرات نسبت به ۱۴۰۳ | تأثیر بر شرکت های کوچک (سرمایه زیر ۱۰۰ میلیارد ریال) |

| ۲۰۰/۱۴۰۳/۶۳ | ۲۸/۱۲/۱۴۰۳ | نرخ نیم در هزار؛ معافیت تجدید ارزیابی؛ الزام ثبت الکترونیکی | افزایش نظارت API-محور؛ جایزه خوش حسابی ۵% | کاهش بار اداری ۴۰% با ابزارهای آنلاین؛ صرفه جویی متوسط ۲ میلیون ریال |

| ۲۱۰/۱۴۰۴/۴۱ | ۲۲/۴/۱۴۰۴ | تمدید مهلت اظهارنامه تا شهریور؛ ادغام با سامانه مودیان | تمدید خودکار برای شرکت های دانش بنیان | فرصت ۳۰ روزه اضافی؛ جلوگیری از ۱۵% جریمه های تأخیری |

| ۱۴۸۵۵/ص | ۱۹/۷/۱۴۰۳ | معافیت مزایای رفاهی (پاداش تولید)؛ تخفیف صادراتی ۳۰% | افزودن معافیت برای مناطق محروم (سیستان و بلوچستان) | معافیت کامل برای افزایش تا ۲۰ میلیارد ریال؛ رشد ۲۵% در ثبت شرکت های محلی |

| ۲۲۰/۱۴۰۴/۱۲ | ۱۵/۹/۱۴۰۴ | تشدید جریمه برای فرارهای عمدی؛ ادغام با بورس | لینک مستقیم با TSE برای شرکت های بورسی | هشدارهای realtime؛ کاهش تخلفات ۳۵% در نیمه دوم سال |

این بخشنامه ها، مالیات افزایش سرمایه را از یک فرآیند بوروکراتیک به سیستمی هوشمند تبدیل کرده اند.

مثلاً در شرکت "فولاد هرمزگان"، بهره برداری از معافیت تجدید ارزیابی در افزایش ۱۴۰۴، ۱۲ میلیارد ریال صرفه جویی ایجاد کرد – درسی عملی برای مدیران مالی که می خواهند از تورم به نفع خود استفاده کنند.

نکته : پیش از هر افزایش، بخشنامه ها را از سایت intamedia.ir دانلود کنید و با نرم افزارهای شبیه ساز مانند "اکسل مالیاتی ۱۴۰۴" تست نمایید.

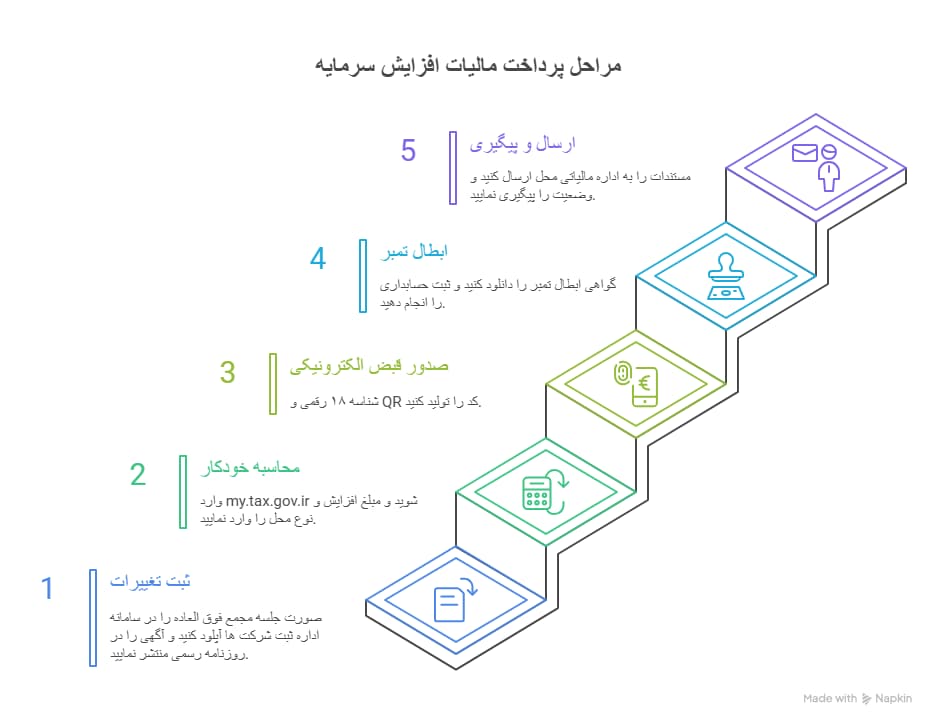

پرداخت مالیات افزایش سرمایه در ۱۴۰۴، کاملاً دیجیتال و از طریق پورتال payments.tax.gov.ir انجام می شود، که با ادغام APIهای بانکی (مانند شاپرک)، زمان را از روزهای سنتی به ۲۰ دقیقه کاهش داده است. بگذارید با یک سناریو توصیفی پیش برویم: فرض کنید شرکت بازرگانی "آریا تجارت" در اصفهان، سرمایه را از ۲۰ میلیارد به ۷۵ میلیارد ریال افزایش می دهد (افزایش ۵۵ میلیاردی از محل آورده نقدی). نرخ نیم در هزار: ۵۵,۰۰۰,۰۰۰,۰۰۰ × ۰.۰۰۰۵ = ۲۷,۵۰۰,۰۰۰ ریال.

این فرآیند، با تمرکز بر آموزش، خطاهای انسانی را ۹۰ درصد کاهش می دهد. لیست ابزارهای کمکی برای تسهیل مالیات افزایش سرمایه:

عدم پرداخت به موقع مالیات افزایش سرمایه، طبق ماده ۵۱ ق.م.م، جریمه ای معادل دو برابر اصل مالیات به بار می آورد – مثلاً برای ۲۷,۵۰۰,۰۰۰ ریال، جریمه ۵۵,۰۰۰,۰۰۰ ریال! در ۱۴۰۴، با بخشنامه ۲۰۰/۱۴۰۳/۶۳، جریمه ها تصاعدی شده: تأخیر ۱-۳۰ روز: ۵۰% + سود روزانه ۰.۵%؛ ۳۱-۶۰ روز: ۱۰۰%؛ بیش از ۶۰ روز: ۲۰۰% + تعلیق پروانه کسب. گزارش سازمان امور مالیاتی نشان می دهد که ۳۲% شرکت ها در ۱۴۰۳، به دلیل تأخیر، ۴۵۰ میلیارد ریال جریمه پرداخت کرده اند – رقمی که می توانست صرف توسعه شود.

برای پیشگیری آموزشی، استراتژی های زیر را پیاده کنید:

جدول سطوح جریمه مالیات افزایش سرمایه در ۱۴۰۴:

| سطح تأخیر | جریمه پایه | سود اضافی (روزانه) | عواقب جانبی | مثال محاسبه (برای ۱۰ میلیون ریال مالیات) |

| ۱-۳۰ روز | ۵۰% | ۰.۵% | اخطار کتبی | ۵ میلیون + ۱۵۰,۰۰۰ ریال (۳۰ روز) |

| ۳۱-۶۰ روز | ۱۰۰% | ۰.۷% | ممنوعیت افزایش بعدی ۶ ماه | ۱۰ میلیون + ۴۲۰,۰۰۰ ریال |

| بیش از ۶۰ روز | ۲۰۰% | ۱% | تعلیق پروانه + توقیف دارایی | ۲۰ میلیون + ۱,۸۰۰,۰۰۰ ریال (۹۰ روز) |

این تحلیل، مالیات افزایش سرمایه را از تهدید به فرصتی برای انضباط مالی تبدیل می کند – با تمرکز بر پیشگیری، شرکت ها می توانند جریان نقدی را ۲۰% بهبود بخشند.

مهلت قانونی پرداخت مالیات افزایش سرمایه، بر اساس تبصره ماده ۴۸ ق.م.م، دو ماه (۶۰ روز) از تاریخ ثبت افزایش در اداره ثبت شرکت هاست. برای شرکت های تازه تأسیس، از تاریخ ثبت اولیه محاسبه می شود. در ۱۴۰۴، بخشنامه ۲۱۰/۱۴۰۴/۴۱ این مهلت را برای همگام سازی با اظهارنامه عملکرد (تا ۳۱ شهریور) تمدید کرده، اما تأخیر همچنان جریمه به همراه دارد. نکته کلیدی: برای افزایش از محل سود انباشته، مهلت از تاریخ تصویب مجمع شروع می شود، نه ثبت.

جدول جامع مهلت های مالیات افزایش سرمایه بر اساس نوع:

| نوع افزایش سرمایه | مهلت پایه | تمدید احتمالی (۱۴۰۴) | شرایط تمدید | مثال کاربردی (ثبت ۱ مهر ۱۴۰۴) |

| از محل نقدی/آورده | ۶۰ روز از ثبت | تا ۹۰ روز با تأیید حسابرس | حجم افزایش زیر ۵۰ میلیارد ریال | پرداخت تا ۱ آذر؛ تمدید تا ۱ دی |

| تجدید ارزیابی دارایی ها | ۴ ماه پس از پایان سال مالی | خودکار برای بورسی ها | گزارش حسابرسی | پرداخت تا ۳۱ تیر ۱۴۰۵ |

| سود انباشته | ۶۰ روز از تصویب مجمع | بدون تمدید؛ جریمه فوری | - | پرداخت تا ۱ آذر؛ بدون grace period |

| کاهش و افزایش مجدد | ۶۰ روز؛ معاف تا سقف قبلی | بر اساس سابقه پرداخت | عدم جریمه قبلی | معافیت ۳۰% برای ۱۰ میلیارد ریال قبلی |

این زمان بندی، فرصتی توصیفی برای برنامه ریزی است: مثلاً افزایش در اسفندماه، پرداخت را با جریان نقدی نوروزی همخوان می کند. آموزشی: از "تقویم مالیاتی ۱۴۰۴" اپ های بانکی برای ردیابی استفاده کنید – تأخیر متوسط، ۱۲% بودجه را از دست می دهد.

در ۱۴۰۴، معافیت های مالیات افزایش سرمایه گسترده تر شده و بر اساس بخشنامه ۱۴۸۵۵/ص، شامل موارد زیر است:

استراتژی پیشرفته: ترکیبی از تجدید ارزیابی (نرخ صفر) و آورده نقدی با معافیت صادراتی استفاده کنید. مثال شبیه سازی: استارت آپ "فناوری نانو" در شیراز، با افزایش ۳۰ میلیاردی (۲۰ میلیارد تجدید + ۱۰ میلیارد نقدی)، صفر مالیات پرداخت کرد و ۱۵ شغل ایجاد نمود. لیست چک لیست معافیت:

این رویکردها، مالیات افزایش سرمایه را به اهرمی برای رشد ۲۵ درصدی تبدیل می کنند – بر اساس مطالعات اتاق بازرگانی ۱۴۰۴.

ثبت حسابداری مالیات افزایش سرمایه، کلیدی برای انطباق با استانداردهای حسابداری ایران (IAS 12) است. برای افزایش از سود انباشته: بدهکار "سرمایه"، بستانکار "اندوخته سود"؛ سپس برای مالیات: بدهکار "هزینه مالیاتی"، بستانکار "پرداختنی مالیاتی". مثال: افزایش ۵۰ میلیاردی، مالیات ۲۵ میلیون؛ ثبت:

برای جریمه: بدهکار "جریمه های غیرقابل قبول" (فقط اصل قابل قبول است).

نکته: در نرم افزارهای ERP، این ثبت ها را خودکار کنید تا خطا صفر شود.

مالیات افزایش سرمایه در ۱۴۰۴، با بخشنامه های هوشمند و ابزارهای دیجیتال، از چالشی ساده به فرصتی استراتژیک بدل شده است. با پرداخت به موقع، بهره برداری از معافیت ها و پیشگیری از جریمه ها، شرکت ها می توانند ۲۰-۳۰% منابع بیشتری برای نوآوری اختصاص دهند. این مقاله، با عمق توصیفی و آموزشی اش، شما را برای اقدام مجهز می کند – حالا، افزایش سرمایه تان را با اطمینان برنامه ریزی کنید. برای مشاوره، به tax.gov.ir مراجعه یا کامنت بگذارید. منابع: سازمان امور مالیاتی، مرکز پژوهش های مجلس.